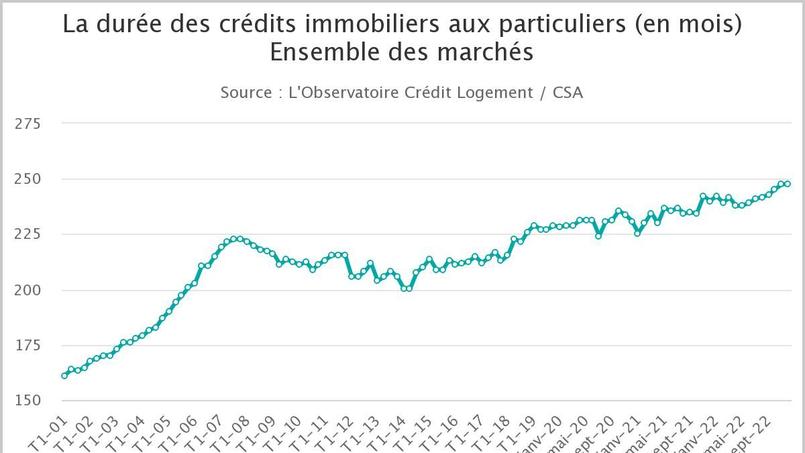

Crédit immobilier: les Français s’endettent sur une durée record

Pour acheter un logement, un ménage ne peut pas s’endetter sur plus de 25 ans. Cette durée maximale, imposée par les autorités financières, se rapproche lentement mais sûrement (voir notre graphique ci-dessous). Aujourd’hui, elle avoisine les 21 ans, selon l’Observatoire Crédit Logement. Du jamais vu! La tranche 20-25 ans devient de plus en plus la norme. Deux tiers des prêts bancaires octroyés ont été accordés sur plus de 20 ans contre un peu plus de la moitié (55,2%) il y a seulement deux ans.

Pour alléger la facture, les ménages s’endettent, en effet, sur une durée de plus en plus longue. Mais le problème c’est que «cet allongement n’est plus suffisant pour compenser la hausse des prix des logements ou amortir l’augmentation des taux d’apport», constate l’observatoire. Conséquence: la production de crédits immobiliers a chuté de 20% en 2022. «Une telle chute ne s’était pas constatée depuis l’automne 2008, au plus fort de la crise financière aux États-Unis», souligne l’Observatoire Crédit Logement.

L’envolée des taux de crédit et les prix de l’immobilier qui restent élevés pénalisent de plus en plus de ménages, notamment ceux qui achètent pour la première fois un logement et ne disposent pas de l’apport nécessaire pour concrétiser leur projet immobilier. Ce dernier a progressé de plus de 43% en 4 ans, ce qui correspond à un supplément de 7 mois pour les emprunteurs dont les revenus n’excèdent pas trois fois le montant du Smic contre 1,5 mois pour ceux qui gagnent au moins 5 fois le Smic.

Depuis plusieurs mois, le taux d’usure (taux maximal auquel une banque peut prêter de l’argent, NDLR) est la cible privilégiée par plusieurs acteurs pour justifier le blocage du marché. «C’est une succession d’événements (taux d’usure, taux d’endettement limité à 35%, hausse des taux de crédit...) qui ont grippé le marché du crédit et pas seulement le taux d’usure», relativise Cécile Roquelaure, directrice des études d’Empruntis, courtier en crédit immobilier. À commencer par l’envolée des taux qui a plus que doublé en 1 an et contraint de plus en plus de ménages à rester locataires. Fin 2022, le taux moyen, toutes durées confondues, était de 2,2% contre un peu plus de 1% fin 2021, selon l’Observatoire Crédit Logement.

Vendre avec le moins d’émotion possible

Mais aux dires de la plupart des experts, agents immobiliers ou courtiers, l’atterrissage du marché du crédit se fera en douceur. Aucun krach n’est envisagé. «Nous envisageons un recul de 10% de la production de crédits en 2023, anticipe Cécile Roquelaure. Le premier semestre risque d’être compliqué. Il faut que les prix baissent. Un retour à la normale est envisageable pour le second semestre». Mais pour que les prix reculent, il faut un déséquilibre en l’offre et la demande. «Il y aura certainement moins de candidats à l’achat mais sans doute aussi de vendeurs qui préféreront, dans un premier temps, rester au chaud et attendre de vendre au juste prix», rétorque Maël Bernier, de Meilleurtaux. Reste à savoir si ce calcul sera le bon, étant donné que les taux de crédit risquent de grimper encore et que les prix commencent à baisser. «Nous devons réapprendre aux vendeurs à ajuster leur prix et mettre de côté leurs sentiments, explique Charles Marinakis, président de Century 21. Il faut passer d’un marché de la valeur du bien à un marché du juste prix». Pas évident si on est resté longtemps dans le logement mais sans doute nécessaire pour éviter un krach.

Source : https://immobilier.lefigaro.fr/article/credit-immobilier-les-francais-s-endettent-sur-une-duree-record_aa50232c-9658-11ed-8fde-95677eb9cbe0/