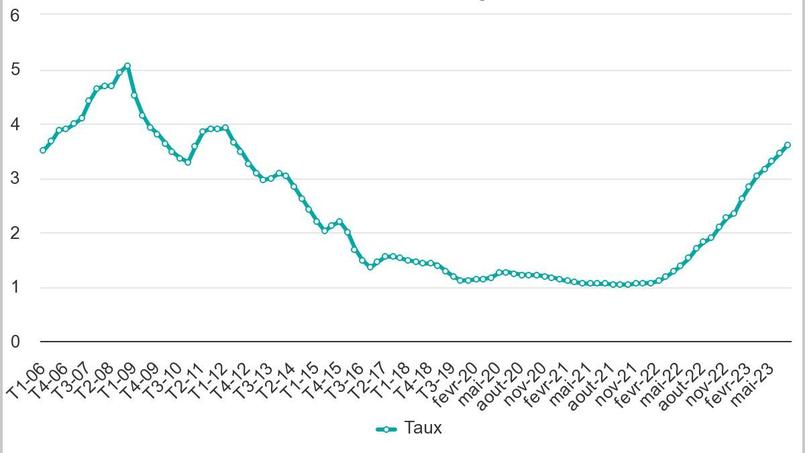

Crédit immobilier: la menace des taux à 5% se rapproche

Jusqu’où les taux de crédit immobilier vont-ils grimper? La barre des 4% (hors assurance) a déjà été dépassée. Et, aux dires des experts, que nous avons interrogés, le seuil symbolique des 5% pourrait être atteint d’ici la fin de l’année ou au début de la suivante. «Traditionnellement, en septembre, mois riche en ventes immobilières, les banques baissent leurs taux de crédit pour capter des nouveaux clients, décrypte Sandrine Allonier, de Vousfinancer, courtier en crédit immobilier. Cette année, nous constatons que les banques veulent reconstituer leurs marges.»

Pour ce faire, elles continuent d’augmenter leurs taux de crédit (voir le graphique ci-dessous). «On est à 4,45% (hors assurance) sur 25 ans. Les 5% sont en approche», confie au Figaro un banquier. Selon nos informations, une Banque Populaire propose même un taux - avant négociations - à 5,05% sur 25 ans pour les moins bons profils. Du jamais vu depuis 15 ans! Et dire qu’il y a moins de deux ans, les taux de crédit avoisinaient plutôt les...1%. En 18 mois, les ménages ont vu leur capacité d’emprunt fondre d’environ 50.000 euros pour un crédit sur 20 ans. La faute au taux d’usure, ce fameux taux maximal au-delà duquel une banque ne peut pas prêter.

À quand la reprise?

Pour le neuvième mois consécutif, ce taux d’usure grimpe: il s’élèvera à 5,56%, au 1er septembre contre 5,33% au 1er août, pour les prêts de 20 ans et plus, selon un avis publié ce mardi au Journal officiel. Une bonne nouvelle qui a permis à plusieurs milliers d’emprunteurs, dont le taux de crédit était supérieur au taux d’usure, de voir leur dossier débloqué. Problème: la hausse du taux maximal a aussi eu pour effet d’inciter les banques à augmenter leur taux pour regagner de l’argent sur le crédit immobilier. «Un crédit est rentable pour une banque si l’écart entre le taux de crédit sur 20 ans et l’OAT 10 ans (taux auquel l’État français emprunte et sur lequel les banques se basent pour fixer leur taux de crédit, NDLR) est d’environ 1%», précise Maël Bernier, de Meilleurtaux, courtier en crédit immobilier.

Quasi-nul début 2022, l’OAT 10 ans est supérieur à 3% aujourd’hui. Avec des taux de crédit qui dépassent les 4%, les marges sont a priori plus confortables pour les banques. De quoi envisager une baisse des taux dans les prochains mois? «Nous pensions que oui mais certaines banques nous expliquent que l’inflation reste encore élevée et que, dans un marché de baisse des ventes, la prime de risque est trop élevée. Elles préfèrent donc encore augmenter leur taux pour se couvrir contre ce risque», explique Sandrine Allonier. La «bonne» nouvelle? Le rythme de hausse est plus lent (+0,15%/+0,2% par mois) qu’il y a quelques mois. Mais pas de quoi relancer le nombre de prêts accordés, en chute libre depuis 15 mois. «La situation tend à se stabiliser, affirme Cécile Roquelaure, directrice des études d’Empruntis. Plusieurs partenaires bancaires envisagent une reprise de l’activité entre mi-septembre et mi-octobre.» «Les emprunteurs pourront envisager des jours meilleurs pour 2024 avec des taux qui devraient se stabiliser autour de 5% en moyenne», assure de son côté Caroline Arnould, directrice générale de CAFPI.